Risposte per iniziare il percorso che porta a investire bene

- Come stimare il valore il valore in un titolo in base al flusso di cassa che genera

- Che cosa consiglia Warren Buffett all’investitore al dettaglio

- Come si svolgono le assemblee annuali degli azionisti di Berkshire Hathaway

- Come si muove Berkshire Hathaway in rapporto a Bitcoin e alle altre criptovalute

- Chi succederà a Warren Buffett

1. Come stimare il valore il valore in un titolo in base al flusso di cassa che genera

Il modello DCF si usa per stimare il valore di un’azienda o di un titolo in base alla cassa che genera nel futuro, che viene scontato al valore attuale. Il modello può essere usato con proprietà che producono reddito, progetti di investimento o proprietà parziale di un’azienda, fusioni e acquisizioni, obbligazioni o azioni comuni. Stima il valore di un investimento oggi in base ai flussi di cassa futuri attualizzati.

Il metodo ha due componenti principali, il periodo di previsione e il valore terminale.

- Parte I: periodo di previsione. I periodi di previsione possono andare dai cinque ai dieci anni. Il metodo DCF calcola i flussi di cassa futuri attesi in base al valore presente. Per capire il valore presente, immagina di avere 100 dollari in un conto risparmio. Se godi di un interesse annuo dell’1 percento, dopo un anno avrai 101 dollari. Le due cifre (100 euro oggi e 101 fra un anno) sono equivalenti. In altre parole, hanno lo stesso valore economico. È il cosiddetto valore temporale del denaro.

L’analisi DCF calcola una riduzione (sconto) dei flussi di cassa futuri utilizzando un tasso di sconto. Un investimento è attraente se il valore presente dei flussi di cassa futuri è superiore al costo iniziale dell’investimento. Il tasso di sconto è stimato dall’investitore e può variare a seconda della situazione e del rischio percepito dell’investimento che si sta valutando. Il DCF diventa meno efficace, come modello predittivo, quanto più si va avanti nel futuro. - Parte II: valore terminale. Il valore terminale viene utilizzato per fare previsioni su intervalli temporali oltre il momento in cui i flussi di cassa annuali possono essere previsti ragionevolmente (in genere cinque anni). Il valore terminale di solito viene calcolato mediante uno fra due modelli: (1) crescita perpetua (modello di crescita di Gordon) o (2) exit multiple. Il modello di Gordon presuppone un tasso di crescita costante oltre il punto fino al quale il DCF può essere proiettato ragionevolmente. L’exit multiple assume la vendita dell’azienda. Il modello di Gordon è considerato più accademico, mentre il metodo exit multiple è usato più spesso dagli investitori nella pratica.

Tipi di valore terminale

Metodo della crescita perpetua

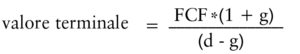

Questo calcolo del valore terminale stima il valore dell’azienda dopo il periodo di previsione. Assume che il flusso di cassa libero crescerà per sempre a un ritmo stabile, a partire da qualche momento nel futuro. Viene calcolato in questo modo:

dove

- FCF = flusso di cassa libero previsto per l’ultimo periodo di previsione;

- g = tasso di crescita terminale;

- d = tasso di sconto (che di solito è il costo medio ponderato del capitale, WACC o weighted average cost of capital).

Metodo exit multiple

Secondo Investopedia:

Lo exit multiple stima un prezzo equo moltiplicando statistiche finanziarie come vendite, profitti o utili prima di interessi, tasse, svalutazioni e ammortamenti (EBITDA o margine operativo lordo) per un fattore comune ad aziende simili acquisite di recente. La formula del valore terminale che usa l’exit multiple è la metrica più recente (cioè vendite, EBITDA ecc.) moltiplicata per il multiplo stabilito (di solito una media dei recenti exit multiple per altre transazioni).

Svantaggi del metodo dei flussi di cassa attualizzati

Il problema principale del metodo DCF è scegliere quali numeri inserire nel modello; perciò, bisogna fare qualche ipotesi. Se hai effettuato una stima troppo elevata dei flussi di cassa, i tuoi investimenti possono subire instabilità, che possono ridurre i profitti futuri. Dall’altro lato, gli investitori possono lasciarsi sfuggire qualche occasione dando una stima troppo bassa dei flussi di cassa. È essenziale poi la scelta corretta di un tasso di sconto; altrimenti, il modello è privo di utilità. Anche se tutto è calcolato correttamente, instabilità economiche ed eventi imprevedibili (cigni neri) sono sempre rischi potenziali che possono minare l’affidabilità di un modello DCF.

Leggi anche: Bias comportamentali che fanno investire male

Il valore terminale è tendenzialmente molto sensibile al tasso di crescita terminale. Detto in alti termini: piccole differenze negli input di valore terminale (specificamente, il tasso di crescita) possono influire molto sulla stima del valore terminale e quindi sul valore intrinseco.

Un altro svantaggio della analisi DCF tradizionale è che non riesce a catturare il valore creato da iniziative non attese che non producono al momento flussi di cassa misurabili. Detto altrimenti, esiste un valore di opzione associato con il valore del nome di un brand come, per esempio, Apple. Con l’applicazione della proprietà intellettuale dell’azienda, che è incorporata nell’impegno costante di ricerca e sviluppo, alcune di quelle opzioni creeranno valore futuro.

Come fa allora Buffett?

Charles Munger, vice chairman di Berkshire Hathaway, dice che non ha mai visto Buffett usare un modello DCF formale. Buffett però ha un intuito fenomenale per i numeri. Quando ho portato a Omaha un gruppo di studenti per incontrarlo, gli ho chiesto: Come valuta un’azienda, e Buffett ha risposto: Con il metodo dei flussi di cassa attualizzati. Come si conciliano le due cose, il fatto che Munger dica di non averlo mai visto applicato, e l’ammissione invece dell’utilità del metodo da parte di Buffett? Penso che la risposta sia semplice: lo applica principalmente nella sua testa.

Buffett esamina i flussi di cassa liberi degli ultimi dieci anni di un’azienda. Usa il tasso delle obbligazioni a trent’anni come tasso di sconto e poi aggiunge quello che pensa sia il premio di rischio per quel particolare investimento. Conclusione: non ci si può basare su una sola valutazione. Bisogna adottare vari scenari, esaminare gli intervalli potenziali che mostrano e poi decidere.

2. Che cosa consiglia Warren Buffett all’investitore al dettaglio

Nel corso degli anni, Buffett ha condiviso molte idee sul value investing. Ecco alcuni dei temi che sono più rilevanti per gli investitori al dettaglio (cioè gli investitori individuali).

Attenti ai lupi di Wall Street

Se non hai il tempo o le competenze per effettuare ricerche su singoli titoli, investi il 90 percento del tuo denaro in un fondo S&P 500 a basso costo e il 10 percento in un fondo obbligazionario a breve termine. Se non lavori nel settore degli investimenti, non riuscirai a fare meglio degli indici.

Durante la riunione degli azionisti del 2017, Buffett ha raccontato di una scommessa da un milione di dollari che aveva fatto nel 2006 con Protégé Partner, un hedge fund di New York. I manager del fondo avevano scommesso che, nel corso del decennio successivo, i ritorni cumulativi di cinque hedge fund (in realtà fondi di fondi) scelti da Protégé avrebbero superato l’indice S&P 500. Buffett aveva scommesso sullo S&P.

Alla fine dei dieci anni, l’indice S&P 500 aveva guadagnato il 125,8 percento, mentre gli hedge fund erano cresciuti del 36 percento. Al sentire questo risultato, i presenti alla riunione degli azionisti del 2017 sono scoppiati a ridere e Buffett ha dichiarato la sua vittoria nella lettera agli azionisti:

L’aumento annuo composto per il fondo indice a oggi è del 7,1 percento, un ritorno che si può facilmente dimostrare tipico per il mercato azionario nel tempo […] i cinque fondi di fondi, fino al 2016, hanno dato una media del 2,2 percento solamente, composto annualmente. Questo significa che un milione di dollari investito in quei fondi avrebbe guadagnato 220.000 dollari; nel frattempo, con il fondo indice avrebbe guadagnato 854.000 dollari.

Con questo aneddoto, Buffett ha sottolineato la sua convinzione di lunga data, che cioè si possono ottenere pochi benefici attraverso i gestori di investimenti in hedge fund che gestiscono attivamente il denaro altrui. Questo perché i gestori di hedge fund e altri money manager normalmente addebitano in base alla regola 2 e 20, si prendono cioè il 2 percento come commissione per la gestione e il 20 percento sui profitti. Buffett ha fatto notare che, se avesse gestito Berkshire Hathaway con un sistema analogo, i suoi attuali responsabili degli investimenti, Todd Combs e Ted Weschler, prenderebbero 180 milioni di dollari ciascuno solo perché respirano. In sostanza: Buffett è convinto che i cosiddetti investimenti passivi (come un fondo indicizzato) possono fare bene quanto quelli attivi, o addirittura meglio.

Buffett crede che, mentre gli investitori aziendali come Berkshire Hathaway debbano dedicare tempo a conoscere sia gli aspetti finanziari di un’azienda, sia la sua cultura, gli investitori individuali probabilmente farebbero meglio a diversificare e acquistare uno spaccato d’America, in altre parole un fondo indicizzato. Spiegava:

Ho pensato che forse stavamo dando un po’ l’insegnamento sbagliato, perché tutte le domande tenderebbero normalmente a riguardare gli eventi attuali. Così questa volta sono tornato al 1942, quando ho acquistato la mia prima azione, per illustrare tutte le cose che sono successe dal 1942. Abbiamo avuto 14 presidenti (7 repubblicani, 7 democratici), abbiamo avuto guerre mondiali, abbiamo avuto l’11 settembre, abbiamo avuto la crisi dei missili di Cuba, abbiamo avuto ogni genere di cose. La cosa migliore che si sarebbe potuta fare l’11 marzo 1942, quando ho acquistato la mia prima azione, era semplicemente acquistare un fondo indicizzato e non guardare mai a un titolo di giornale, mai più pensare alle azioni, come si sarebbe fatto se si fosse acquistata una fattoria. Acquisti la fattoria e lasci che i fattori la gestiscano per te. Ho sottolineato che, se si fossero messi 10.000 dollari in un fondo indicizzato, e poi si fossero reinvestiti i dividendi (e qui ho fatto una pausa perché il pubblico provasse a indovinare), oggi sarebbero diventati 51 milioni di dollari. E l’unica cosa che bisognava fare realmente allora era credere che l’America avrebbe vinto la guerra e che l’America sarebbe andata avanti come ha sempre fatto dal 1776, e che, se l’America fosse andata avanti, sarebbero andate avanti anche le aziende americane. E non avresti dovuto preoccuparti di quali azioni acquistare, non avresti dovuto preoccuparti del giorno in cui entrare e in cui uscire, non avresti dovuto sapere se esisteva la Federal reserve o che cosa potesse essere e, uh, l’America funziona.

Non toccare il denaro investito

Per avere successo nel value investing, bisogna conoscere il valore effettivo dell’azienda o del titolo. Poi si lascia l’investimento sul mercato indefinitamente e non lo si tratta. Colpire con la mazza solo al lancio giusto. Bisogna essere nel giusto solo una volta all’anno.

Buffett stima che gli investitori individuali, nel corso dell’ultimo decennio, abbiano perso oltre 100 miliardi di dollari in commissioni, affidandosi a consulenti finanziari che, per lo più, non possono battere nemmeno l’indice S&P 500. Nel 2016 solo il 19 percento dei grandi cap manager attivi ha battuto il Russell 1000, un indice che segue approssimativamente un migliaio delle aziende più grandi nel mercato finanziario statunitense. L’indice Russell 1000 comprende all’incirca il 90 percento della capitalizzazione totale di mercato delle società quotate negli Stati Uniti.

Morale: nel tempo, i mercati tendono a salire. Non seguite le fluttuazioni quotidiane delle azioni, e non preoccupatevi dell’economia generale. Ogni 100 anni, tendiamo ad avere 15 anni negativi. Nessuno può prevedere che cosa succederà fra un giorno, fra una settimana o fra un anno.

Leggere sempre

Come abbiamo già detto, Buffet e Munger sono lettori appassionati, in parte perché sono persone intellettualmente curiose e semplicemente amano conoscere molti campi diversi, ma anche perché è una cosa sensata dal punto di vista degli affari. Per diventare investitori di successo, Buffett consiglia di leggere oltre 500 pagine al giorno. Per parte sua passa volentieri l’80 percento della giornata da solo, leggendo. Anche Munger sottolinea l’importanza di leggere molto:

Non conosco una persona saggia che non legga molto. Ma non basta: bisogna avere il temperamento giusto per cogliere le idee e fare cose sensate. La maggior parte delle persone non estrae le idee giuste o non sa che cosa farci.

Essere pazienti

La pazienza ha un ruolo importante nella filosofia degli investimenti di Berkshire Hathaway. Buffett e Munger di solito aspettano per anni che gli investimenti diano rendimenti elevati.

Il QI non è tutto

Un quoziente di intelligenza elevato non garantisce il successo, in nessun campo. Esistono molte altre variabili in gioco, come la motivazione, la leadership, la perseveranza, le capacità di comunicazione, la scaltrezza. Osserva Buffett:

Il successo negli investimenti non è correlato con il QI, basta che tu sia sopra quota 125. Se hai un’intelligenza ordinaria, quello che è necessario è il temperamento per controllare le pulsioni che spingono altre persone nei guai con gli investimenti.

Sviluppare il temperamento giusto

Gli investitori devono coltivare un certo temperamento per conservare il successo. Munger mette al centro la curiosità appassionata, la necessità di costruirsi i muscoli mentali per sondare il perché dietro una tendenza o una decisione. Senza un certo atteggiamento mentale, dice, anche la persona più brillante è destinata al fallimento:

Uno degli elementi fondamentali per il successo negli investimenti è avere il temperamento giusto; la maggior parte delle persone è troppo ansiosa, si preoccupa troppo. Successo significa essere molto pazienti, ma aggressivi quando è il momento. E quanti più insegnamenti dolorosi puoi accumulare per procura, invece che facendone esperienza dolorosamente e direttamente, tanto meglio è. […] Ma il temperamento da solo non basta. Devi avere una grandissima curiosità per tanto, tanto tempo.

Evitare di fare i lemming e pensare invece con la propria testa

Uno degli insegnamenti più preziosi per Buffett è stato come pensare in modo indipendente, come investire con la propria testa basandosi su fatti e ragionamenti, anziché seguire la folla.

Munger e Buffett sottolineano spesso che il modo più sicuro per ottenere ritorni superiori è fare investimenti nel momento in cui le risorse che si acquistano sono sottovalutate (in svendita). Quasi per definizione, un investimento sottovalutato è anche poco popolare (anche se, ovviamente, non tutti gli investimenti impopolari sono sottovalutati!). Al contrario, i lemming sono gli investitori che tendono a fare quello che fanno tutti gli altri, quando lo fanno tutti gli altri. Questo porta a investire quando i prezzi sono gonfiati e a cadere nelle bolle. Buffett lo paragona all’acquisto di un hamburger. Acquisteresti un hamburger a un prezzo inferiore del 20 per cento a quello solito? Ovviamente sì. Nel caso delle azioni, perché acquistarle quando il loro prezzo è gonfiato? Gli investitori-lemming cadono in una trappola psicologica che si chiama bias del gregge. Munger e Buffett cercano di trovare buoni affari facendo i bastian contrari.

3. Come si svolgono le assemblee annuali degli azionisti di Berkshire Hathaway

Nonostante tutta la frugalità di Buffett, la riunione annuale degli azionisti di Berkshire Hathaway è sempre stata una festa sontuosa. Ho partecipato a dodici di questi eventi, e ho sempre trovato un’atmosfera a metà fra un concerto rock e un revival religioso (anche se Buffett personalmente è agnostico).

La primissima riunione degli azionisti di Berkshire Hathaway si è tenuta in un bar con una dozzina di persone, nel 1965. Oggi questi eventi attirano normalmente oltre 40 mila partecipanti. Le stanze negli hotel sono prenotate con anni di anticipo e l’aeroporto di Omaha si riempie di jet privati. Buffett definisce questi incontri Woodstock per capitalisti, perché le persone fanno la fila in piedi (o dormendo) per tutta la notte, per poter conquistare i posti migliori quando l’edificio del CHI Health Center apre i battenti per loro alle 7 del mattino. Le riunioni attirano azionisti da tutto il mondo, che arrivano per celebrare i successi di Berkshire e ascoltare le due menti che la guidano, Buffett e Charlie Munger, che parlano delle loro idee sugli affari e sulla vita.

Durante la pandemia da Covid-19 le riunioni sono state diffuse in streaming in diretta e, anche se questo ha consentito a molte più persone di parteciparvi, ha annullato inevitabilmente uno degli aspetti che preferisco di quell’esperienza, cioè parlare con persone esperte di finanza di tutto il mondo. Mentre attendevo di entrare, nel corso degli anni ho parlato con investitori, nonne, avvocati, broker e studenti. Una delle chiacchierate più memorabili è stata quella con un altro studioso di Buffett come me, che ha citato un nuovo ottimo titolo, quello di Google. Era il 2016, quando le azioni del motore di ricerca più potente del mondo erano trattate intorno ai 700 dollari. Oggi hanno un valore di circa 3.000 dollari l’una. In effetti, la parte migliore della partecipazione a una riunione degli azionisti di Buffett è socializzare con le persone presenti e imparare qualcosa da loro.

La folle corsa

Quando si sono aperte le porte alle 7 del mattino, sono corso verso le prime file di posti, immerso nella riproduzione ad alto volume di Money dei Pink Floyd. Erano presenti tutti i componenti del consiglio di amministrazione di Berkshire, compreso il cofondatore di Microsoft, Bill Gates. Prima che iniziasse il programma del giorno, i partecipanti potevano approfittare di una colazione continentale o visitare uno spazio espositivo in cui erano presenti una ventina di aziende di Berkshire Hathaway, come See’s Candies, Brooks Brothers, Fruit of the Loom, Pampered Chef e Borsheims, con i loro prodotti in vendita (con lo sconto del 20 percento per tutti i partecipanti).

Alla parallela fiera libraria, vari imprenditori che avevano scritto su Buffett firmavano le copie dei loro libri e parlavano con gli ospiti. Nel 2010 Bill Gates, Sr., padre del cofondatore di Microsoft, firmava il suo libro.

A sottolineare l’atmosfera festosa c’era una gara di lancio di giornali, in onore dell’attività svolta da Buffett nell’infanzia. Chi avesse lanciato un giornale più vicino alla porta di una casa mobile Clayton installata nell’atrio avrebbe vinto un premio, ma doveva innanzitutto battere Buffett.

Il film

La riunione di solito inizia con un filmato di un’ora, in parte commedia, in parte business, in cui Buffett parla di qualche insegnamento di vita che gli sta a cuore. Quasi sempre è presente nel filmato anche Munger, accompagnato spesso da celebrità come Arnold Schwarzenegger, Jimmy Buffett (nessun rapporto di parentela), Susan Lucci ed Ernie Banks. Un anno è spuntato LeBron James. In altre occasioni hanno fatto la loro comparsa personalità del mondo degli affari come Bob Iger, Susan Decker e Kathy Ireland.

A conclusione, spesso arrivano le cheerleader dell’Università del Nebraska, che agitano i loro pon-pon per rallegrare la platea.

Sessione di domande e risposte

Poi arriva l’evento principale, una sessione di domande e risposte con gli azionisti, che dura cinque ore. Munger e Buffett si siedono a metà di un tavolo, con i componenti del consiglio di amministrazione di fronte, e rispondono alle domande di giornalisti della CNBC, esperti di assicurazioni, ferrovie ed energia, e degli azionisti di Berkshire Hathaway, che si mettono in fila davanti a tredici microfoni, per vedere se possono strappare qualche frammento di saggezza al famoso Oracolo di Omaha.

Buffett e Munger in queste sessioni recitano la loro solita commedia, scambiandosi battute mentre rispondono alle domande e spazzolano enormi quantità di cioccolato fondente e croccante di See’s Candies, digerite con bottiglie di Coca-Cola.

Nonostante siano presenti decine di migliaia di persone, quando parlano Buffett e Munger il silenzio è totale e tutti si sforzano di cogliere ogni loro parola. Nel 2016, fra i presenti vi erano 3.000 persone giunte in volo dalla Cina, sistemate in una stanza separata con i loro interpreti.

Che cosa avrebbe fatto di diverso nella vita, nella sua ricerca della felicità?, ha chiesto una persona. Buffett ha risposto:

Molto presto ho deciso che il mio datore di lavoro preferito ero io stesso. Perciò, niente.

Con questa risposta, semplice e diretta, ha fatto capire di essere, fino al midollo, un imprenditore.

Altre domande hanno spaziato su tutto, dagli affari e dall’economia alla crescita personale, ai pensieri di Buffett e Munger sul successo, e a come vivere una vita gratificante.

4. Come si muove Berkshire Hathaway in rapporto a Bitcoin e alle altre criptovalute

Per anni, Warren Buffett è stato criticato perché non investiva in aziende tecnologiche. Gli investitori lo prendevano in giro per la sua attenzione esclusiva ad aziende tradizionali della old economy come Coca-Cola e Dairy Queen, che sembravano poco attraenti duranti i primi anni Duemila, rispetto ai titoli tecnologici in rapida crescita. Quando è scoppiata la bolla delle dot-com, è rimasto fra i pochi che potevano ancora ridere. Giudicando in base alle mosse più recenti di Berkshire Hathaway, sembra chiaro che Buffett si è reso conto che l’economia sta cambiando; che la tecnologia e i modelli di finanza futura diventeranno sempre più importanti; e che era meglio si adeguasse, oppure delegasse ad altri più a proprio agio nel nuotare in mezzo ai rapidi movimenti di queste nuove acque.

Nell’ultimo decennio, il portafoglio di Berkshire si è spostato gradualmente da aziende consolidate come Wells Fargo, IBM e ConocoPhillips ad aziende tecnologiche all’avanguardia, come Apple, Davida, Charter e Verisign. Vecchi punti fermi come American Express, Coca-Cola e Kraft Foods restano nel portafoglio di Berkshire, ma il loro peso si è ridotto drasticamente. Apple da sola ora rappresenta il 45 percento del portafoglio di Berkshire. Se si includono le posizioni parziali in aziende come Snowflake, società del cloud computing, la banca digitale brasiliana Nubank e Amazon, il gigante dell’e-commerce, l’esposizione di Berkshire a tecnologia ed e-commerce ora comprende circa il 50 percento delle sue partecipazioni. In breve, le azioni tecnologiche hanno riorientato una tradizione vecchia di mezzo secolo.

Questi investimenti sono sicuramente dovuti all’influenza di Todd Combs e Ted Weschler, reclutati come gestori di portafoglio nel 2010 e 2012, rispettivamente. Come Charlie Munger aveva contribuito ad ampliare l’approccio di Buffett agli investimenti, quando era entrato in Berkshire nel 1978, Combs e Weschler hanno raccolto il testimone e iniziato a guidare la società verso il futuro. L’eredità però rimane importante per Buffett: si può notare come molti degli investimenti più recenti proseguano lungo la strada dell’attenzione ai servizi finanziari, pur incorporando l’influenza crescente della tecnologia.

Fintech

Nel 2017, gli accademici hanno coniato il termine fintech per indicare la confluenza di servizi finanziari e tecnologia, un settore in crescita che, con il senno di poi, era inevitabile. Società fintech esistono almeno dal 2008. Se accedete alla vostra banca con uno smartphone, usate fintech. Lo stesso vale se fate operazioni di borsa online. Qualsasi azienda che sviluppi software per elaborare transazioni o aiutare le persone a gestire il proprio denaro è un’azienda fintech. Viene utilizzata l’automazione, compresa l’intelligenza artificiale, per elaborare accuratamente ed istantaneamente transazioni e dati. Gli investimenti globali in aziende fintech sono cresciuti di oltre il 12.000 percento, fra il 2008 e il 2020. Nel 2021, il finanziamento globale delle fintech era di 131,5 miliardi di dollari.

Criptovalute e blockchain

Nel fintech rientrano molte applicazioni diverse della tecnologia ai servizi bancari e finanziari tradizionali, ma anche uno degli ambiti più controversi della finanza futura: le criptovalute. Il termine criptovaluta si riferisce a valute digitali rese sicure mediante la crittografia: falsificarle è pressoché impossibile. Esistono solo in forma elettronica, attraverso token digitali. Non bisogna fare confusione con i semplici pagamenti online (le transazioni online coinvolgono il fintech, ma di solito non le criptovalute). Come scrive Jake Frankenfield di Investopedia, tutte le criptovalute sono valute digitali, ma non tutte le valute digitali sono criptovalute.

La distinzione principale è l’ambito da cui derivano il loro valore. Le valute a corso legale, che possono essere digitali (per esempio: dollaro, euro, yen) esistono anche in forma fisica. Derivano da un’economia centralizzata e sono distribuite da una banca specifica o da uno specifico ente governativo. Le criptovalute, come Bitcoin ed Ethereum, sono esempi di sistemi di valuta digitale decentrati. Sono distribuiti su molti computer in rete, il che riduce la possibilità che una singola violazione o anche interferenze governative provochino problemi per il flusso valutario.

Le criptovalute si basano sulla crittografia e su una tecnologia, chiamata blockchain, che consente alle persone che partecipano alla rete di confermare le proprie transazioni senza passare attraverso un’autorità centrale. I dati di blockchain sono inseriti in modo permanente e non modificabile. Secondo Adam Hayes, per Bitcoin, questo significa che le transazioni vengono registrate in modo permanente e sono visibili a chiunque. La tecnologia blockchain potrebbe essere usata, in teoria, anche per transazioni non cifrate, come le elezioni e i contratti smart. Questi ultimi possono funzionare come contratti ad autorealizzazione, con l’esecuzione di una parte del flusso di lavoro del contratto che inizia il pagamento o un’altra parte del flusso prevista dal contratto stesso.

L’imprenditore miliardario Mark Cuban dice di non essere rimasto particolarmente entusiasta dei Bitcoin e delle criptovalute in generale, finché non si è reso conto del valore dei contratti smart:

Dato che sono uno che guarda la tecnologia e cerca nuovi modi per applicarla […] quello che mi ha realmente entusiasmato è quello che si può fare con i contratti smart in termini di applicazioni, perché è quello che porta a cose che cambiano le regole del gioco. Quando poi trovi una cosa del genere, è quello che porta le aziende a cambiare il modo in cui operano. E quando le aziende cambiano il modo in cui operano, per integrare contratti smart e altre applicazioni basate su blockchain, allora il mondo cambia.

Evan Conrad, criptoimprenditore di Silicon Valley, ha riconosciuto il gusto da selvaggio West di questo settore, dicendomi che nessuno sa veramente che cosa succede nella criptofinanza in ogni dato momento.

Le criptovalute si muovono così rapidamente che, nel momento in cui le informazioni sono passate da quelli che costruiscono a quelli che scrivono, le informazioni sul campo sono cambiate. Così quasi tutto quello che leggi sulle criptovalute non è letteralmente codice sorgente, è obsoleto.

Buffett, Munger e le criptovalute

Nel 2018, Buffett ha dichiarato la sua antipatia, per Bitcoin in particolare, che ha paragonato a veleno per topi al quadrato. Munger ha ribadito la stessa idea nel linguaggio tipicamente colorito: Certamente non ho investito nelle criptovalute, ha detto nel 2022. Sono orgoglioso di averle evitate. Sono come una malattia venerea o qualcosa del genere. Le considero al di sotto del disprezzo. Ha detto che dovrebbero essere totalmente vietate, e ha avuto parole di apprezzamento per la Cina che lo ha fatto. Altri paesi che hanno bandito le criptovalute sono Qatar, Nepal, Tunisia, Turchia, Bangladesh, Egitto, Marocco e Iraq.

Nonostante l’avversione dei due per le criptovalute, Berkshire è entrata nel settore attraverso il suo investimento in Nubank, che consente transazioni in criptovalute, e Munger ha riconosciuto la potenziale utilità della tecnologia blockchain. Perfino gli investimenti nel settore bancario tradizionale hanno costretto Berkshire ad affrontare il nuovo mondo del fintech.

Berkshire e fintech

Nell’ottobre 2018, Berkshire ha acquistato una partecipazione dell’11 percento durante l’IPO della società di e-commerce brasiliana StoneCo (STNE), a 24 dollari per azione. In quel momento, valeva 340 milioni di dollari. In quello stesso anno, Berkshire ha investito 356 milioni di dollari in One97 Communications Ltd., azienda madre di Paytm, per una partecipazione del 3 percento. Paytm, una piattaforma di e-commerce, è stata quotata nel novembre 2021 ed è stata un’ulteriore società di fintech inserita da Todd Combs nel portafoglio di Berkshire. Paytm è stata anche il primo investimento di Berkshire in un’azienda indiana. Berkshire, inoltre, ha investito 250 milioni di dollari nella società di data warehousing Snowflake (SNOW), al prezzo di IPO di 120 dollari per azione, nel 2020. Il Financial Services Data Cloud di Snowflake è utilizzato in vari settori, fra cui assicurazioni, banche, investimenti e lo stesso fintech. Berkshire poi ha acquistato altri 4,04 milioni di azioni da un altro azionista. In dollari, questi investimenti sono stati estremamente ridotti, data la capitalizzazione di mercato di Berkshire.

Warren Buffett è forse l’investitore di maggior successo e più conosciuto di tutti i tempi. Questo libro mostra aspetti inediti della sua vita e del metodo che lo ha portato a diventare un esempio per il mondo della finanza.

L’incursione nella finanza del futuro è continuata. Nel giugno 2021, Berkshire ha investito 500 milioni di dollari in Nubank e ha poi aumentato la propria partecipazione acquistando ancora 1 miliardo di dollari di azioni nel quarto trimestre. Nubank è entrata nel mercato azionario nel dicembre 2021, con una quotazione di 9 dollari per azione.

Non è un caso che il digital banking sia un settore in crescita in America latina. Cristina Junqueira, cofondatrice di Nubank, ha detto che la regione è stata sempre poco servita dai sistemi bancari tradizionali, il che ne ha fatto un terreno naturalmente fertile per questo aspetto del fintech. Esistono tantissime opportunità in [America latina], ha detto, citando una popolazione in crescita, le commissioni elevate dei servizi bancari tradizionali e le sue orribili customer experience. A livello mondiale non esiste un luogo più adatto, che offra maggiori opportunità da cogliere per le società fintech.

5. Chi succederà a Warren Buffett

Nel 2012, Buffett ha annunciato di avere un tumore alla prostata allo stadio 1. In successive riunioni degli azionisti, sembrava essere sempre la stessa persona cordiale e allegra, e ha sostenuto che il tumore non si era sviluppato al punto da metterlo a rischio della vita. Alla riunione virtuale degli azionisti nel 2021, ha risposto alle domande per ore. Non penso che andrà mai ufficialmente in pensione.

Chiaramente, comunque, ha rallentato, e l’interrogativo sulla successione a Berkshire incombe. Per circa cinquant’anni, Buffett ha svolto tre funzioni, e ciascuna dovrà essere coperta: presidente del consiglio di amministrazione, Chief Executive Officer (CEO) e chief investment officer. Con l’assunzione di Todd Combs nel 2010 e di Ted Weschler, nel 2012, il problema della successione del chief investment officer è stata risolta.

Per quanto riguarda il consiglio di amministrazione, Buffett ha chiarito che suo figlio Howard (attualmente presidente di Buffett Farms and BioImages) prenderà il suo posto. Da quella posizione guiderà un consiglio composto come segue.

- Charlie Munger (vice presidente).

- Greg Abel (vice presidente per le aziende non assicurative di Berkshire Hathaway).

- Ajit Jain (vicepresidente per le attività assicurative di Berkshire Hathaway).

- Susan Susie Buffett (figlia di Warren e presidente della Susan Thompson Foundation e della Sherwood Foundation).

- Kenneth I. Chenault (ex presidente e CEO di American Express).

- Christopher Davis (presidente di Davis Select Advisors, una società di investimenti).

- Susan Lynne Decker (CEO di Raftr ed ex presidente di Yahoo!).

- Ronald L. Olson (partner dello studio legale Munger Tolles & Olson, LLP).

- David Sandy Gottesman (fondatore di First Manhattan Co, società di consulenza finanziaria).

- Stephen B. Burke (già presidente di sette aziende, fra cui NBC e Comcast).

- Charlotte M. Guyman (ex manager di Microsoft e cofondatrice di BoardReady, una organizzazione no profit, e leader di varie organizzazioni sociali).

- Meryl B. Witmer (general partner di Eagle Capital Partners LP).

Susie Buffett è entrata nel consiglio di Berkshire nel 2021, e lo stesso vale per Christopher Davis. Credo che Susie e Chris tuteleranno la cultura di Berkshire. Sono entrambi orientati alla proprietà e saggi negli affari. Non riesco a immaginare che possano consentire ai futuri manager, direttori o azionisti di allontanarsi dai principi fondamentali di Buffett. Nel 2022, Wally Weitz, fondatore di Weitz Investment Management di Omaha, ha preso il posto lasciato da Tom Murphy.

Il tassello finale (ed è un mistero che ha dato la stura a tutte le congetture per anni) sarà il nuovo CEO di Berkshire. Alla riunione annuale degli azionisti del 2020, Buffett ha un po’ scoperto le proprie intenzioni, dicendo al pubblico che sarebbero stati presenti per rispondere alle domande i suoi due vicepresidenti del consiglio di amministrazione, Abel e Jain. Era la prima volta, e la cosa è stata notata. Poi, a causa della pandemia, Buffett ha dovuto annullare l’incontro in presenza e la riunione è stata diffusa in streaming su Yahoo!. Quando le videocamere si sono accese, però, sul palco a parlare agli azionisti c’era Abel.

Questo articolo richiama contenuti da Warren Buffett.

Immagine di apertura di Austin Distel su Unsplash.