Chi non risica non rosica. D’altra parte, diversificare gli investimenti è un’ottima misura di prudenza

Per chi desidera semplicemente gestire bene i propri investimenti esistenti senza dover monitorare quotidianamente gli andamenti del mercato, una soluzione interessante potrebbero essere le piattaforme di robo-advisory, tipo Moneyfarm, Tibata o Gimme5, che gestiscono i portafogli in autonomia secondo obiettivi e profilo di rischio personalizzabili. Tuttavia non sono un equivalente dei fondi target-date, di cui parliamo ora.

Se invece vuoi un maggiore controllo sui tuoi investimenti e sai di essere abbastanza disciplinato da resistere ai cali del mercato e da prenderti il tempo necessario per riequilibrare la tua asset allocation almeno una volta all’anno, allora scegliere il tuo portafoglio di fondi indicizzati è la scelta giusta per te.

Diversificare gli investimenti alla maniera di David Swensen

Come abbiamo visto in precedenza, la chiave per costruire un portafoglio non è scegliere azioni killer, ma individuare un’asset allocation equilibrata che ti permetta di superare le tempeste e di crescere lentamente nel tempo fino a proporzioni gigantesche.

Leggi anche: Investire da imprenditore: la lezione di Buffett

Per illustrare come allocare e diversificare il tuo portafoglio, useremo come modello la raccomandazione di David Swensen. Swensen è stato praticamente la Beyoncé della gestione del denaro: ha gestito la leggendaria dotazione economica di Yale e per oltre trent’anni ha ottenuto un sorprendente rendimento annualizzato del 13,5 percento, laddove la maggior parte dei gestori non riesce nemmeno a raggiungere l’8 percento. Significa che ha quasi raddoppiato i soldi di Yale ogni cinque anni dal 1985 a oggi!

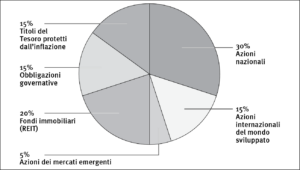

Comunque, Swensen suggerisce di diversificare gli investimenti nel seguente modo:

- 15 percento in azioni internazionali del mondo sviluppato: fondi provenienti da paesi stranieri sviluppati, tra cui Regno Unito, Germania e Francia.

- 5 percento in azioni dei mercati emergenti: fondi provenienti da paesi stranieri in via di sviluppo, tra cui Cina, India e Brasile. Queste azioni sono più rischiose di quelle del mondo sviluppato, quindi non comprarne fino a riempire il 95 percento del tuo portafoglio.

- 20 percento in fondi immobiliari di investimento (REIT): i REIT investono in mutui e immobili residenziali e commerciali, a livello sia nazionale che internazionale.

- 15 percento in obbligazioni governative: obbligazioni a interesse fisso, che assicurano un reddito prevedibile e un rischio equilibrato nel tuo portafoglio. Come classe di attività, le obbligazioni generalmente rendono meno delle azioni.

- 15 percento in titoli del Tesoro protetti dall’inflazione (TIPS): questi titoli del Tesoro proteggono dall’inflazione. Alla fine vorrai possederli, ma sono gli ultimi da acquistare dopo aver investito nelle altre opzioni dal rendimento migliore.

L’allocazione di Swensen richiede un gran numero di calcoli matematici: quello che devi osservare, tuttavia, è che nessuna scelta singola rappresenta una parte schiacciante del portafoglio. Come sappiamo, un rischio inferiore equivale generalmente a una ricompensa più bassa. L’aspetto più interessante dell’asset allocation è che puoi effettivamente ridurre il rischio mantenendo un rendimento equivalente.

Il modello Swensen per l’asset allocation.

Le teorie di Swensen sono fantastiche, ma come possiamo renderle reali e scegliere fondi che corrispondano ai suoi suggerimenti? Semplicemente scegliendo un portafoglio di fondi a basso costo.

Come scegliere i fondi per diversificare gli investimenti

Scegliere in autonomia i tuoi fondi indicizzati ti costringerà a scavare e identificare i fondi che risultano migliori per la tua situazione. Personalmente comincio sempre la ricerca dalle aziende più popolari, come Vanguard, Schwab e T. Rowe Price (in Italia anche Amundi e iShares).

Visitando i loro siti web, sarai in grado di eseguire ricerche per assicurarti che i fondi da te individuati siano a basso costo e soddisfino i tuoi obiettivi di asset allocation.

La prima cosa da fare durante la scelta dei fondi indicizzati è ridurre al minimo le commissioni. Assicurati che le commissioni di gestione siano basse, circa lo 0,2 percento, e non avrai problemi.

In secondo luogo, vorrai assicurarti che il fondo si adatti alla tua asset allocation: dopo tutto, il motivo per cui stai scegliendo personalmente tuoi fondi indicizzati è avere un maggiore controllo sui tuoi investimenti. Usa il modello di David Swensen come base e modificalo, se necessario, per escludere determinati fondi o dare priorità a quelli che ritieni importanti.

In terzo luogo, ricorda che dovresti sì guardare il rendimento del fondo negli ultimi dieci o quindici anni, ma tenendo conto che la performance passata non è garanzia di risultati futuri.

Per rendere l’operazione un po’ più semplice, facendo clic su Prodotti e servizi nella maggior parte dei siti potrai attivare uno strumento di screening dei fondi, che ti consentirà di aggiungere filtri di ricerca come fondi indicizzati internazionali con un rapporto di spesa inferiore allo 0,75 percento per trovare fondi che soddisfano i tuoi criteri. Ricorda, non è facile! Creare il proprio portafoglio richiede ampie ricerche.

Un esempio di asset allocation

Come esempio di ciò che potresti trovare, ecco un portafoglio di esempio composto da fondi Vanguard.

- 30 percento: Indice/azioni di mercato totali (VTSMX)

- 20 percento: Indice/azioni internazionali totali (VGTSX)

- 20 percento: Indice/azioni REIT (VGSIX)

- Obbligazioni

- 5 percento: Fondo indicizzato di tesoreria a breve termine (VSBSX)

- 5 percento: Fondo indicizzato di tesoreria a medio termine (VSIGX)

- 5 percento: Fondo indicizzato di tesoreria a breve termine Vanguard (VSBSX)

- 15 percento: Fondo indicizzato di titoli protetti dall’inflazione a breve termine (VTAPX)

Questi sono solo alcuni delle migliaia di fondi indicizzati esistenti. Puoi agire in modo flessibile con i fondi: per essere più o meno aggressivi, basta modificare l’allocazione in modo che corrisponda alla tolleranza al rischio. Per esempio, se guardando quei fondi pensassi Amico, non riuscirò mai a possedere sette fondi, allora dovresti essere realistico e, per ora, evitare di acquistare i fondi azionari ma accontentarti di un fondo obbligazionario. Forse non hai ancora bisogno di pensare ai titoli protetti dall’inflazione del Tesoro. Scegli un numero di fondi che ti permetta di iniziare, ricordandoti che potrai modificarli in seguito per ottenere un’asset allocation equilibrata.

Acquistare fondi indicizzati singoli

Una volta ottenuto un elenco di fondi indicizzati che potresti voler inserire nel tuo portafoglio, di solito da tre a sette fondi, inizia ad acquistarli uno per uno. Se puoi permetterti di acquistare tutti i fondi contemporaneamente fallo pure, ma la maggior parte delle persone non può farlo poiché il minimo per ciascun fondo è compreso tra 1.000 e 3.000 dollari.

Proprio come per un fondo target-date, vorrai impostare un obiettivo di risparmio per accumulare abbastanza denaro per pagare il minimo del primo fondo. Quindi acquisterai quel fondo, continuerai a investire una piccola quantità di denaro al suo interno e fisserai un nuovo obiettivo di risparmio per acquisire il prossimo fondo. Investire non è una gara: non hai bisogno di un’asset allocation perfetta da subito.

Ecco come gestire l’acquisto di più fondi indicizzati nel tempo. Supponiamo che tu possa investire 500 dollari al mese. Ipotizzando che tutti i tuoi fondi prevedano un minimo di 1.000 dollari, dovrai impostare un obiettivo di risparmio di 1.000 dollari per il Fondo indicizzato 1 e risparmiare per due mesi. Una volta accumulato denaro sufficiente per coprire il minimo richiesto, trasferisci quei 1.000 dollari dal conto di risparmio al conto di investimento e acquista il fondo.

Ora imposta un contributo di cento dollari al mese per il fondo che hai appena acquistato e usa i restanti 400 dollari al mese, messi da parte per gli investimenti (500 meno i 100 che stai investendo nel Fondo indicizzato 1), per avviare un altro obiettivo di risparmio destinato al Fondo indicizzato 2. Quando avrai risparmiato abbastanza, acquista il Fondo indicizzato 2. Ripeti questa procedura secondo necessità. Certo, potrebbero volerci alcuni anni per arrivare a possedere tutti i fondi indicizzati di cui hai bisogno, ma ricorda: stai adottando una prospettiva quarantennale o cinquantennale sugli investimenti, non stai lavorando sul breve termine. Questo è il costo da pagare per costruire un portafoglio perfetto.

Nota: quando avrai acquistato tutti i fondi di cui hai bisogno, puoi dividere il denaro tra i fondi in base alla tua asset allocation. Ricorda però di non dividerlo equamente: è la tua asset allocation a stabilire quanti soldi devi investire nelle diverse aree. Una persona con 250 dollari da investire ogni mese, che ha acquistato sette fondi indicizzati, potrebbe pensare di dover dividere la somma per sette e trasferire 35 dollari in ciascun fondo. È sbagliato! A seconda della tua asset allocation, invierai più o meno denaro ai vari fondi attenendoti a questo calcolo: (Importo totale di denaro da investire) × (Percentuale di asset allocation per un particolare investimento) = Importo da investire in quel fondo.

Per esempio, se puoi investire 1.000 dollari al mese e la tua allocazione Swensen raccomanda di destinare il 30 percento alle azioni nazionali, calcolerai (1.000) × (0,3) = 300 dollari e verserai questa cifra nel tuo fondo azionario nazionale. Ripeti il calcolo per tutti gli altri fondi nel tuo portafoglio.

E gli altri tipi di investimenti?

Esistono molti altri tipi di investimenti, oltre ad azioni, obbligazioni, fondi indicizzati e target-date. Puoi investire in metalli preziosi, immobili, startup private, criptovalute o persino opere d’arte; semplicemente, non aspettarti rendimenti molto buoni. E puoi anche acquistare un paio di azioni singole appartenenti a società che ti piacciono davvero.

Immobili

Per la maggior parte degli americani, la propria casa è il più grande investimento; eppure, la residenza principale non è un collocamento particolarmente valido per i singoli investitori, perché i rendimenti sono generalmente scarsi, specialmente se si tiene conto dei costi di manutenzione e delle imposte sulla proprietà, che gli affittuari non pagano, ma i proprietari sì. In generale possiamo dire che la maggior parte delle persone confonde la propria casa con un investimento da acquistare e vendere a scopo di lucro. Pensaci: chi vende la propria casa a scopo di lucro e si tiene i soldi? Se i tuoi genitori hanno venduto la loro casa, si sono trasferiti in una casa più piccola e si sono goduti il resto di quei soldi? No! Hanno usato il denaro della vendita come acconto per la loro casa successiva, più costosa della precedente.

I trucchi e le strategie per vivere nel benessere gestendo al meglio il denaro.

Ricorda che devi mantenere equilibrata ogni parte del tuo portafoglio in modo che nessuna area oscuri le altre. Se spendi 2.000 dollari al mese per il mutuo e non hai abbastanza soldi per diversificare gli investimenti in altre aree, il tuo portafoglio non è equilibrato. Se acquisti degli immobili, indipendentemente dal fatto che li userai per vivere o come investimento, assicurati di continuare a finanziare il resto delle tue aree di investimento, che si tratti di un fondo target-date o di un portafoglio di fondi indicizzati.

Arte

I consulenti artistici comunicano rendimenti annuali intorno al 10 percento per l’indice delle vendite delle belle arti. Tuttavia, come ha rilevato la ricerca condotta dagli analisti di Stanford nel 2013, i rendimenti delle belle arti sono stati significativamente sopravvalutati e il rischio è stato sottovalutato. Hanno scoperto che il vero rendimento annuale dell’arte negli ultimi quattro decenni è stato più vicino al 6,5 percento, anziché al 10 percento comunicato. Il motivo principale della sovrastima è dovuto al bias di selezione, in cui la vendita ripetuta di pezzi popolari non viene presa in considerazione. Inoltre, scegliendo particolari opere d’arte come investimenti, stai facendo essenzialmente la stessa cosa che cercare di prevedere le azioni vincenti.

Nel complesso, gli investimenti in opere d’arte possono essere abbastanza redditizi, ma il trucco è scegliere i singoli pezzi che verranno apprezzati particolarmente (e come puoi immaginare, non è facile farlo). Per mostrarti quanto sia difficile ricorrere all’arte come investimento, ecco quanto scritto dal Wall Street Journal sull’imponente collezione artistica di John Maynard Keynes:

in dollari del 2018, ha speso 840.000 dollari per accumulare una collezione d’arte che ora vale 99 milioni di dollari.

Questo rendimento è del 10,9 percento all’anno, sicuramente eccellente e non per un aspetto: due opere d’arte rappresentano la metà dell’intero valore della collezione. Pensaci: uno dei migliori collezionisti d’arte del mondo ha acquistato con cura 135 pezzi e solo due di questi hanno prodotto la metà del valore dell’intera collezione. Sapresti individuare due opere che potrebbero valere così tanto? Per la maggior parte delle persone, la risposta è no.

Chi non risica non rosica

La vita non è fatta solo di fondi target-date e fondi indicizzati. Molte persone capiscono di dover creare un portafoglio ben diversificato di fondi a basso costo, ma vorrebbero anche divertirsi investendo.

Se provi questa sensazione, usa una piccola parte del tuo portafoglio per investimenti ad alto rischio: non deve essere denaro di cui hai bisogno, ma soldi con cui puoi permetterti di divertirti. Ho messo da parte circa il 10 percento del mio portafoglio per divertirmi investendo, per esempio scegliendo azioni di società che mi piacciono, conosco e uso (aziende come Amazon che si concentrano sul servizio clienti, che credo aumenti il valore per gli azionisti), fondi di settore che mi permettono di concentrarmi su particolari ambiti (possiedo un fondo indicizzato che si concentra sull’assistenza sanitaria), e persino l’angel investing, ossia un investimento personale destinato ad aziende appena aperte.

Questo articolo richiama contenuti da Ti insegno come diventare ricco.

Immagine di apertura originale dal libro.