Se conosci i bias comportamentali, puoi evitarli e investire meglio

Per la stragrande maggioranza dei gestori di fondi, la scelta delle azioni somiglia molto più al lancio di dadi che al gioco del poker. […] In qualsiasi anno, i fondi di successo hanno successo perlopiù per mera fortuna, perché hanno avuto un buon lancio di dadi. I ricercatori sono generalmente d’accordo nel sostenere che tutti i trader, che lo sappiano o no (e alcuni di loro lo sanno) giocano ai dadi.

— Daniel Kahneman

Che cos’è la finanza comportamentale

A chi vuole diventare un investitore di successo, Warren Buffett consiglia di imparare due cose. La prima è come valutare un’azienda; la seconda è come valutare il comportamento umano. Per farlo, useremo le idee che arrivano da un campo relativamente recente, che prende il nome di finanza comportamentale.

La finanza comportamentale parte dal lavoro pionieristico di Daniel Kahneman e Amos Tversky. Kahneman ha vinto nel 2002 il premio Nobel per l’economia e nel 2011 ha pubblicato un libro diventato famoso, Pensieri lenti e veloci, che esamina varie euristiche e bias comportamentali come l’avversione al rischio, l’eccessiva sicurezza, l’ottimismo, il framing e i costi sommersi che influiscono sulle persone più di quanto ci possiamo rendere conto.

Leggi anche: 5 risposte su… l’arte di investire

Gli investitori sono soggetti a bias comportamentali sia cognitivi che emotivi. I bias cognitivi derivano da errori o limitazioni in un modello economico, informazioni incomplete o non accurate e altri fattori che sono veri errori. I bias emotivi, invece, non sono necessariamente errori, ma entrano in gioco quando gli investitori sono guidati dal piacere o dal dolore di determinate attività di investimento, che influiscono sulle loro analisi dei potenziali esiti.

7 bias comportamentali da tenere d’occhio

Vediamo sette dei bias comportamentali più gravi che portano a cattive decisioni di investimento. Perfino Buffett è stato talvolta fuorviato da qualcuno di questi bias.

1. Bias del gregge

Il bias del gregge è in azione quando gli investitori seguono una moda o una tendenza senza svolgere una analisi approfondita della sua opportunità. Charlie Munger, che chiama lemming questi investitori, è particolarmente affascinato da questo fenomeno. Ne parla a quasi tutte le riunioni annuali degli azionisti di Berkshire Hathaway, di cui è vice-chairman.

A proposito di lemming, questo è quanto ha detto Buffett alla riunione degli azionisti del 2008:

Ho iniziato a investire quando avevo undici anni. Ho cominciato leggendo qualcosa in proposito: credo molto nel leggere tutto quello che è disponibile. E ho cominciato a leggere qualcosa in proposito quando probabilmente avevo sei o sette anni, perché intorno agli otto anni andavo in giro con l’analisi tecnica e facevo di tutto, poi ho letto un libro che si intitolava The Intelligent Investor. È successo quando avevo diciannove anni, ero all’Università del Nebraska.

E direi che, se si assorbono gli insegnamenti di The Intelligent Investor (ho scritto una prefazione e ho consigliato in particolare i Capitoli 8 e 20), non ci si comporterà come lemming, e si può fare molto bene rispetto ai lemming.

E lì ci sono tre grandi insegnamenti, per quanto riguarda l’atteggiamento verso le azioni in generale, che cioè bisogna pensarle come parti di un’azienda; e l’atteggiamento verso il mercato, che è che lo usi per servirti e non per darti istruzioni; e poi l’idea di un margine di sicurezza, di lasciare sempre un po’ di spazio di manovra.

Ma le persone che sono in questa stanza, io penso, hanno imparato quella prima lezione importante. Voglio dire, penso che la maggior parte delle persone che sono azioniste di Berkshire non si vedono proprietarie di qualcosa come un piccolo simbolo nel ticker o di qualcosa che può avere a sorpresa utili favorevoli o sfavorevoli, o qualcosa del genere, ma si pensano proprietarie di un gruppo di quelle aziende che stanno fuori di qui nell’altra stanza.

E questo è il modo in cui si devono considerare le azioni. Non sarai mai un lemming se lo fai.

Secondo Buffett, sembra che considerare le azioni da proprietario e non da speculatore costituisca per un investitore un ottimo modo per evitare il bias del gregge.

Come superare il bias del gregge

Ricorda la regola empirica di Buffett: acquistare quando gli altri sono timorosi e vendere quando sono avidi. Seguire il gruppo porterà spesso a perdite. Il modo più affidabile per evitare il bias del gregge è mediante un’analisi disciplinata.

2. Bias dell’esperto

Prima di scrivere questo libro, seguivo continuamente le notizie sui mercati finanziari. Ascoltavo CNBC e Bloomberg, leggevo il Wall Street Journal, Barron’s, il New York Times e una decina di altri giornali e riviste, nonché varie newsletter finanziarie. Cercavo di utilizzare quelle informazioni per predire il futuro, ma quello che facevo soprattutto era rendermi vulnerabile al bias dell’esperto, uno dei bias comportamentali che entra in gioco quando gli investitori attribuiscono un peso speciale a persone percepite come esperte, che possono a loro volta influire sui mercati finanziari.

Non importa quanta della loro expertise assorbissi, non mi sentivo mai particolarmente fiducioso nelle mie conoscenze, ma solo schiacciato dalle informazioni. Peggio, questo mi faceva prendere decisioni di investimento irrazionali in momenti di fragilità nel mercato. Avrei dovuto ricordarmi di una delle indicazioni principali di Buffett: non cercare di predire il futuro.

Come superare il bias dell’esperto

Non diamo per scontato che qualsiasi consiglio riceviamo da un esperto sia valido. Come direbbe Munger, non facciamo i lemming, pensiamo con la nostra testa. Facciamoci delle domande sulle persone che dispensano consigli. Chi sono? Per chi lavorano, quale potrebbe essere la loro motivazione per condividere con voi le loro opinioni? Quanto degne di fede sono quelle opinioni? Quali sono i loro precedenti? Qual è la loro reputazione, e quali fonti di informazione diffondono le loro idee? Quanto sono indipendenti quelle fonti? Creiamoci il nostro modo di raccogliere informazioni, prima di decidere.

3. Bias dell’avversione alla perdita

Kahneman e Tversky hanno sviluppato anche il concetto di avversione alla perdita, ovvero la prospect theory. L’idea di fondo è che il timore della perdita incide più della possibilità di guadagno. Sembra che, per la psicologia umana, il dolore di una perdita abbia un’intensità circa doppia del piacere che produce un guadagno equivalente. Per questo motivo, le persone eviteranno rischi anche razionali, nel tentativo di minimizzare qualsiasi pericolo di perdita, anche se questo significa rinunciare a grandi guadagni potenziali, quindi con una perdita di opportunità. Correranno addirittura grandi rischi per evitare di perdere risorse di cui già dispongono. Come dice Munger:

Dal semplice dare subconsciamente un peso eccessivo all’importanza di quello che si perde o di quello che quasi si ottiene, ma non si ottiene, possono derivare enormi follie.

Come superare il bias dell’avversione alla perdita

Come ci si tutela contro la paralisi dovuta all’avversione alla perdita? Un modo pratico è usare sempre ordini stop loss per ridurre al minimo le potenziali perdite. Un ordine stop loss garantisce l’uscita a un certo prezzo. Supponiamo, per esempio, che abbiamo acquistato un’azione di Apple per 100 dollari; stabiliamo un ordine stop loss a 90 dollari. Questo significa che, se l’azione di Apple scende del 10 percento, cioè arriva a 90 dollari, verrà automaticamente venduta sul mercato. Questa strategia limita il rischio, in particolare la tendenza a cadere in una trappola di avversione alla perdita senza fondo.

Altri modi per evitare il bias dell’avversione alla perdita sono i seguenti.

- Hedging, che significa acquistare un titolo che sia il contrario dell’investimento iniziale, per esempio acquistare un’obbligazione dopo avere acquistato un’azione, dato che tendono ad andare in direzioni opposte.

- Investire in prodotti assicurativi, che hanno un tasso di rendimento garantito. Quel denaro può essere usato a fini pensionistici o per altre spese. La maggior parte di questi prodotti garantirà un reddito per vari anni, da tre a dieci.

- Investire in titoli che abbiano minore volatilità (per esempio, buoni del tesoro, rendite, CDS).

- Fare un’analisi di qualsiasi azienda in cui si voglia investire, e scegliere aziende che abbiano regolarmente buoni bilanci e buoni flussi di cassa.

4. Bias della disponibilità

Il bias della disponibilità (recency bias o availability bias) è la scorciatoia mentale per cui ci si basa sugli esempi che vengono subito in mente quando si deve valutare un argomento, un concetto, un metodo o una decisione. Per esempio, le probabilità di morire attaccati da uno squalo sono 1 su 3.748.067. Tuttavia, quando viene divulgata la notizia dell’attacco di uno squalo, le persone sovrastimano la probabilità che si verifichi un altro attacco, perciò tendono a evitare di andare in spiaggia.

Tradotto nella finanza: guardiamo i dati più recenti, li prendiamo molto seriamente e ci aspettiamo che le cose continueranno ad andare in quel modo.

Come superare il bias della disponibilità

Per evitare il bias della disponibilità, gli investitori devono esaminare le tendenze storiche di lungo periodo. Devono anche fissarsi obiettivi, identificare la propria tolleranza al rischio e avere un piano finanziario a cui conformarsi.

5. Bias della conferma

In quanto esseri umani, siamo più propensi a prestare fede a ciò che conferma, anziché a ciò che confuta, le nostre idee. Mettiamo in evidenza le informazioni che sono in accordo con le nostre convinzioni: ci formiamo un punto di vista e poi cerchiamo dati che ci dicano che abbiamo ragione. È nella natura umana; abbiamo la tendenza innata ad ascoltare chi è d’accordo con noi. È gratificante, ma non è necessariamente la cosa migliore da fare, per un investitore.

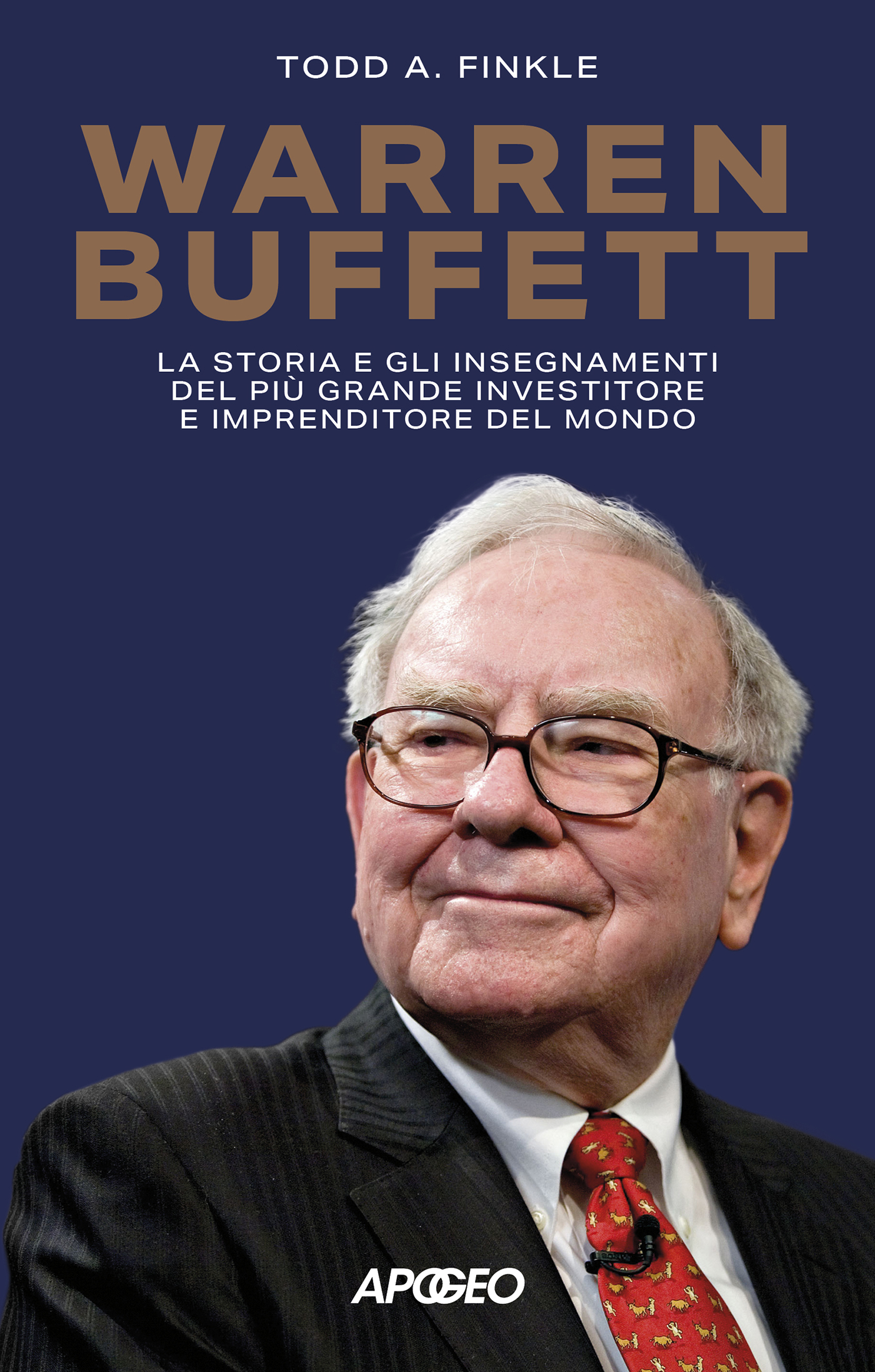

Questo libro fornisce nuovi e sorprendenti spunti sulla carriera di Warren Buffett, osservandola da una prospettiva inedita: quella dell’imprenditore, che deve tenere conto – per esempio, in questo articolo – anche dei bias comportamentali.

Ipotizziamo di notare che il prezzo delle azioni Apple è stato appena corretto del 20 percento. Siamo interessati a un possibile acquisto, visto il calo, ma temiamo che possano scendere ulteriormente. Cerchiamo la conferma che oggi sarebbero un buon investimento. Andiamo online, leggiamo articoli sugli investimenti e guardiamo i programmi televisivi in cui gli esperti dicono che è un buon momento per acquistare Apple. Perciò procediamo e acquistiamo le azioni. Questo è bias della conferma in azione.

Come superare il bias della conferma

Il bias della conferma, che influisce sulle percezioni e sulle decisioni in tutti gli aspetti della vita, spesso spinge gli investitori a compiere scelte tutt’altro che ottimali. Per evitarlo, gli investitori devono esplorare il maggior numero possibile di alternative. Sollecitiamo attivamente prospettive con cui non siamo d’accordo e ascoltiamo con attenzione chi le difende. Discutiamo con noi stessi, facciamoci contraddire anche da altri. Questo, in parte, è il motivo per cui Buffett vuole che Munger faccia l’avvocato del diavolo. Leader più deboli pretenderebbero che i loro subordinati fossero d’accordo con ogni loro opinione e considererebbero ogni disaccordo come un segno di insubordinazione. Buffett, invece, ha cercato un partner che gli facesse da contraddittorio, in un sincero tentativo di permettere alla partnership di prendere le migliori decisioni di investimento in generale.

6. bias del senno di poi

Questo bias si verifica quando, a cose fatte, pensiamo lo sapevo!. È probabile che abbiamo preso in considerazione molti esiti potenziali, compresi alcuni sbagliati; poiché però abbiamo considerato la possibilità che si è poi rivelata corretta, ci convinciamo di poter predire il futuro. Comune fra gli investitori, questa illusione del senno di poi è ampiamente studiata nell’economia comportamentale, perché spesso porta a un eccesso di fiducia. Il bias del senno di poi può addirittura distorcere i nostri ricordi di quello che sapevamo o credevamo prima che un evento si verificasse.

Come superare il bias del senno di poi

Per limitare questo bias, ho creato un foglio di calcolo con tutti i miei investimenti e le date in cui li ho fatti. Li seguo nel tempo per mettere alla prova il mio modo di pensare. Per esempio, supponiamo che io abbia una grande idea di investire in un’azienda (per esempio, Apple). Come Buffett, prima di agire, voglio seguire l’azienda per un po’. Come ha detto, Buffett a volte aspetta anche dieci anni prima di acquistare un titolo. Faccio anch’io i miei compiti e acquisto quelle azioni se ne do una valutazione che mi mette a mio agio.

7. Bias della contabilità mentale

Quando parliamo di contabilità mentale (mental accounting), ci riferiamo al modo in cui le persone valutano il denaro. Il concetto è stato sviluppato per spiegare perché le persone classificano vari tipi di impieghi della liquidità in modo diverso e irrazionale, con conseguenti errori e cattive decisioni finanziarie. Per esempio, ci sono persone che preferiscono versare il loro denaro in conti risparmio a basso rendimento, invece di restituire debiti che hanno un tasso di interesse elevato, anche se la seconda opzione sarebbe in effetti più vantaggiosa per il loro portafoglio.

La contabilità mentale presume che la maggior parte delle persone applichi due categorie di spese: un serbatoio di denaro che spende liberamente, quello non guadagnato che deriva da regali, bonus o vincite al casinò; e un altro serbatoio con il denaro guadagnato con il lavoro. Alcuni possono pensare a un conto per il denaro che possono permettersi di perdere e a un altro per il denaro che non possono permettersi di perdere. Così possono correre anche troppi rischi con il conto che possono permettersi di perdere, con conseguenti perdite elevate.

Come superare il bias della contabilità mentale

Sono molte le cose che si possono fare per superare il bias della contabilità mentale. Innanzitutto, ricordiamo sempre che il denaro è denaro, che arrivi come regalo, vincita al casinò, rimborso di tasse o stipendio. Non cerchiamo di separare il nostro denaro in categorie diverse. Qualunque sia la sua fonte, il denaro deve essere speso in modo intelligente e logico per rendere massimi i guadagni e minime le perdite. Tengo traccia di tutti i miei conti in un foglio di calcolo: in questo modo, vedo tutto il mio denaro come un’unica risorsa, e questo è utile quando devo prendere delle decisioni.

Riepilogo

Esistono numerosi bias comportamentali di cui gli investitori devono essere consapevoli. In questo articolo abbiamo passati in rassegna sette bias comportamentali, fra quelli che si manifestano più spesso quando si investe. Sia Buffett che Munger sottolineano l’importanza del temperamento giusto quando si investe. Comprendere i nostri bias ci aiuterà ad avere un controllo migliore del nostro stesso temperamento.

Questo articolo richiama contenuti da Warren Buffett.